Ngày 10-12, tại kỳ họp thứ 10, Quốc hội khóa XV đã biểu quyết thông qua Luật Thuế Thu nhập cá nhân (TNCN - sửa đổi), Luật Quản lý thuế (sửa đổi) với nhiều chính sách thuế được sửa đổi, bổ sung. Hai luật này có hiệu lực từ ngày 1-7-2026.

Giảm gánh nặng thuế

Theo quy định tại luật mới, mức doanh thu không phải nộp thuế của hộ, cá nhân kinh doanh là từ 500 triệu đồng/năm. Đồng thời, mức 500 triệu đồng/năm này được trừ trước khi nộp thuế theo tỉ lệ trên doanh thu. Mức doanh thu không chịu thuế giá trị gia tăng cũng được điều chỉnh tương ứng lên 500 triệu đồng. Ngưỡng doanh thu chịu thuế theo quy định hiện hành đối với cá nhân, hộ kinh doanh là 100 triệu đồng.

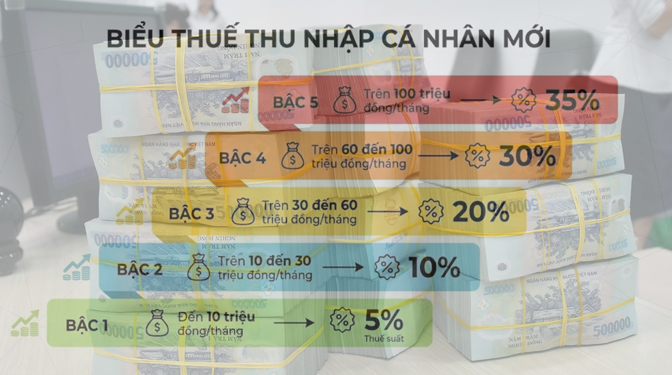

Biểu thuế thu nhập cá nhân mới hiện chỉ còn 5 bậc. Ảnh: TẤN THẠNH. Đồ họa: V.VINH

Trình bày báo cáo giải trình, tiếp thu, chỉnh lý dự thảo Luật TNCN (sửa đổi), Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng cho biết việc điều chỉnh này nhằm giảm gánh nặng tuân thủ và tạo thuận lợi cho hộ, cá nhân kinh doanh, đặc biệt là các hộ kinh doanh nhỏ và vừa.

Đáng chú ý, khi áp dụng mức doanh thu chịu thuế 500 triệu đồng/năm, dự kiến sẽ có khoảng 2,3 triệu hộ kinh doanh không phải nộp thuế, chiếm khoảng 90% trên tổng số hộ kinh doanh. Chính phủ ước tính, tổng số thuế giảm (bao gồm cả TNCN và thuế giá trị gia tăng) là khoảng 11.800 tỉ đồng.

Luật cũng bổ sung cách tính thuế trên lợi nhuận (chênh lệch doanh thu và chi phí) với các hộ kinh doanh. Cụ thể, hộ có doanh thu dưới 3 tỉ đồng/năm nếu xác định được chi phí đầu vào sẽ chịu thuế suất 15% trên phần lãi.

Mức này tương ứng ưu đãi thuế suất thu nhập doanh nghiệp của công ty siêu nhỏ có doanh thu tương đương. Hộ kinh doanh có doanh thu từ 3 tỉ đến 50 tỉ đồng/năm sẽ chịu thuế suất 17%. Mức thuế 20% áp dụng với hộ có doanh thu hơn 50 tỉ đồng/năm.

Bộ trưởng Nguyễn Văn Thắng khẳng định chính sách thuế đối với hộ, cá nhân kinh doanh quy định tại dự thảo luật đã được nghiên cứu kỹ lưỡng, nghiêm túc, trách nhiệm trên cơ sở rà soát đánh giá tổng thể để bảo đảm đồng bộ giữa các chính sách thuế và đồng bộ giữa chính sách thuế và các quy định pháp luật về quản lý thuế.

Luật Quản lý thuế (sửa đổi) cũng có các quy định mới liên quan đến cá nhân, hộ kinh doanh. Theo đó, nhóm này tự xác định doanh thu hằng năm để nộp thuế. Họ phải thông báo mức thu thực tế với cơ quan quản lý trong trường hợp doanh thu dưới ngưỡng phải nộp, tức dưới mức 500 triệu đồng/năm.

Nếu hộ kinh doanh sử dụng hóa đơn khởi tạo từ máy tính tiền có kết nối dữ liệu với cơ quan thuế, hệ thống quản lý sẽ tự động lập tờ khai, tính thuế giá trị gia tăng, thu nhập cá nhân. Với các loại thuế và khoản thu khác, hộ kinh doanh cần tự xác định số tiền phải nộp. Trường hợp bán hàng trên sàn online, chủ các nền tảng này có trách nhiệm khấu trừ, kê khai và nộp thay thuế cho hộ, cá nhân kinh doanh.

Chuyển nhượng vàng miếng chịu thuế 0,1%

Luật Thuế TNCN (sửa đổi) cũng quy định thu nhập từ chuyển nhượng vàng miếng đã được bổ sung vào diện chịu thuế, với thuế suất 0,1%. Luật giao Chính phủ quy định ngưỡng giá trị vàng miếng chịu thuế, thời điểm áp dụng thu và điều chỉnh thuế suất TNCN đối với chuyển nhượng vàng miếng phù hợp với lộ trình quản lý thị trường vàng.

Theo Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng, có ý kiến đề nghị cân nhắc thỏa đáng việc áp thuế đối với chuyển nhượng vàng miếng để tránh bất cập cho người dân có hoạt động chuyển nhượng vàng không vì mục đích đầu cơ, kinh doanh. Về ý kiến này, Chính phủ đã chỉ đạo cơ quan soạn thảo rà soát kỹ lưỡng, nghiên cứu quy định pháp luật có liên quan, thông lệ quốc tế và các điều kiện quản lý thị trường vàng hiện nay góp phần quản lý thị trường vàng, vừa có lộ trình cần thiết để bảo đảm khả thi.

Bên cạnh đó, Luật TNCN (sửa đổi) đã bổ sung một số nguồn thu nhập vào diện chịu thuế, gồm: thu nhập từ chuyển nhượng tên miền internet quốc gia Việt Nam ".vn"; thu nhập từ chuyển nhượng kết quả giảm phát thải khí nhà kính, tín chỉ các-bon; thu nhập từ chuyển nhượng biển số xe trúng đấu giá theo quy định của pháp luật; thu nhập từ chuyển nhượng tài sản số.

Đối với biểu thuế lũy tiến từng phần áp dụng cho người có thu nhập từ tiền lương, luật đã quy định giảm số bậc thuế từ 7 bậc xuống còn 5 bậc. Đồng thời nới rộng khoảng cách giữa các bậc và điều chỉnh lại 2 mức thuế suất trung gian. Trong đó, thuế suất 15% ở bậc 2 được giảm xuống 10%, thuế suất 25% ở bậc 3 được giảm xuống còn 20%.

Với mức thuế suất cao nhất 35% ở bậc 5, đây là đề xuất hợp lý, Chính phủ cho rằng mức này không quá cao cũng không thấp so với các nước trên thế giới cũng như trong khu vực ASEAN. Một số nước trong khu vực như Thái Lan, Indonesia, Philippines cũng đang quy định mức thuế suất ở bậc thuế cao nhất là 35%; Trung Quốc là 45%. Ngoài ra, trường hợp điều chỉnh mức 35% xuống 30%, thì sẽ bị cho rằng là chính sách giảm thuế cho người giàu.

Luật Thuế TNCN (sửa đổi) cũng đã quy định rõ mức giảm trừ gia cảnh (GTGC) với người nộp thuế là 15,5 triệu đồng/tháng (186 triệu đồng/năm) và với mỗi người phụ thuộc là 6,2 triệu đồng/tháng. Luật cũng quy định căn cứ biến động của giá cả, thu nhập, Chính phủ trình Ủy ban Thường vụ Quốc hội quy định mức GTGC phù hợp với tình hình kinh tế - xã hội trong từng thời kỳ.

Ủy ban Kinh tế và Tài chính của Quốc hội đề nghị Chính phủ chỉ đạo các bộ, ngành sớm ban hành văn bản hướng dẫn thi hành Luật Thuế TNCN sửa đổi, bảo đảm đồng bộ với thời điểm luật có hiệu lực. Với nhóm hộ và cá nhân kinh doanh nhỏ lẻ, cần thiết kế chính sách theo hướng đơn giản, minh bạch và dễ thực hiện, tránh tạo thêm gánh nặng chi phí tuân thủ. Các quy định về chứng từ, sổ sách kế toán, kê khai thuế cần tinh gọn, thậm chí đơn giản hơn chế độ kế toán đang áp dụng với doanh nghiệp siêu nhỏ. Yêu cầu đặt ra là tạo điều kiện để hộ kinh doanh có thể kê khai chi phí phục vụ xác định thu nhập tính thuế một cách thuận lợi, đúng bản chất, giảm thiểu sai sót và hỗ trợ tuân thủ bền vững.

Ông NGUYỄN NGỌC TỊNH, Phó Chủ tịch Hội Tư vấn Thuế và Đại lý thuế TP HCM:

Giảm áp lực cho người nộp thuế

Luật Thuế TNCN (sửa đổi) đã nâng mức doanh thu không phải nộp thuế của hộ, cá nhân kinh doanh lên 500 triệu đồng/năm, mức doanh thu không chịu thuế GTGT cũng được điều chỉnh tương ứng sẽ giảm thiểu đáng kể áp lực tài chính cho người nộp thuế.

Riêng đối với hộ, cá nhân kinh doanh có doanh thu trên 500 triệu đồng/năm đến 3 tỉ đồng/năm được lựa chọn 1 trong 2 phương pháp tính thuế theo tỉ lệ trên doanh thu hoặc theo thu nhập thực tế. Điều này tạo thuận lợi rất lớn cho những hộ kinh doanh không xác định chính xác chi phí, có thể chọn phương pháp nộp thuế theo tỉ lệ trên doanh thu.

Tuy nhiên, khi hộ và cá nhân kinh doanh đã chọn phương pháp nộp thuế theo tỉ lệ trên doanh thu thì Nhà nước không cần xem xét giảm trừ gia cảnh vì hộ kinh doanh đã được miễn thuế cho khoản doanh thu 500 triệu đồng.

TS NGUYỄN DUY QUANG, Trường ĐH Kinh tế - Tài chính TP HCM (UEF):

Kiểm soát chặt giao dịch vàng "chui"

Quy định thu thuế giao dịch vàng miếng với mức 0,1% trên giá chuyển nhượng từng lần là bước đi cần thiết để quản lý thị trường vàng. Tuy nhiên, thuế chỉ hiệu quả khi song hành với biện pháp kiểm soát, đặc biệt là tăng cường thanh tra định kỳ tại các cửa hàng kinh doanh vàng, quản lý chặt xuất nhập khẩu và xử lý nghiêm điểm giao dịch "chui".

Cơ quan thuế, Ngân hàng Nhà nước và hải quan cần phối hợp, ứng dụng phân tích dữ liệu lớn để phát hiện bất thường trong dòng tiền và khối lượng giao dịch, đồng thời sẵn sàng thanh tra đột xuất khi có dấu hiệu nghi vấn. Ngoài ra, cần xây dựng hệ thống công bố giá và giao dịch trung tâm như sàn vàng điện tử minh bạch, nơi cả người dân và thương nhân có thể tham khảo giá và lịch sử giao dịch, cho phép thanh toán online có xác thực. Việc minh bạch giá niêm yết, công khai nguồn gốc vàng và khuyến khích áp dụng hợp đồng tương lai vàng cũng góp phần nguội bớt sức nóng thị trường tự do.

Ông NGUYỄN HOÀNG HẢI, Tổng Thư ký Hiệp hội các Nhà đầu tư Tài chính (VAFI):

Cần đánh thuế tài sản

Việc tính Thuế TNCN đối với giao dịch bất động sản và cho thuê bất động sản là cần thiết và lâu nay đã áp dụng, nhất là với khoảng thu 2% thuế trên giá trị chuyển nhượng. Tuy nhiên, chính sách thuế cũng cần hướng đến mục tiêu phát triển bền vững, hỗ trợ người dân chưa có nhà sở hữu được nhà ở, đồng thời tập trung vào đánh thuế tài sản thay vì gây thêm gánh nặng chi phí cho người thu nhập trung bình.

Với quy định áp thuế 5% phần doanh thu cho thuê bất động sản vượt mức 500 triệu đồng mỗi năm, tôi cho rằng đây là cách tính hợp lý. Những người cho thuê có doanh thu thấp, chẳng hạn người về hưu cho thuê căn hộ nhỏ, sẽ không chịu thuế hoặc chịu mức rất thấp. Ngược lại, các trường hợp sở hữu nhiều nhà cho thuê, doanh thu cao, phải đóng thuế tương xứng thu nhập. Cách phân bổ này bảo đảm công bằng, giảm thất thu ngân sách và hạn chế tình trạng đầu cơ tích trữ bất động sản để khai thác cho thuê nhưng không đóng góp nghĩa vụ thuế tương xứng.

Thy Thơ - Thái Phương - Sơn Nhung ghi

Tiền thưởng lễ, Tết có phải nộp thuế thu nhập cá nhân?

Tiền thưởng lễ, Tết có phải nộp thuế thu nhập cá nhân?