|

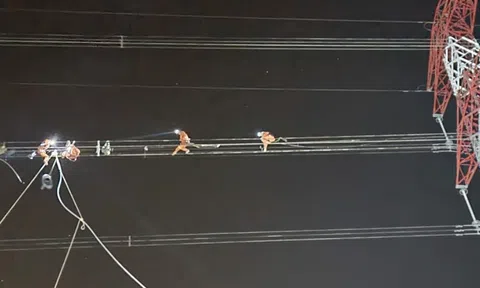

| Các ngân hàng được nới room tín dụng nửa cuối năm có nhiều lợi thế tăng trưởng hơn các ngân hàng khác. (Nguồn: TTXVN) |

Lợi thế tăng trưởng thuộc về các nhà băng được cấp room tín dụng mới

NHNN đang chuẩn bị cấp room tín dụng cho một số ngân hàng trong hạn mức ít ỏi còn lại của năm. Theo FiinGroup, việc nâng hạn mức tín dụng sẽ được thực hiện chọn lọc ở một số ngân hàng tùy theo chất lượng tín dụng.

Tính đến 30/6/2022, tín dụng của 27 ngân hàng niêm yết tăng 10,1% so với đầu năm, cao hơn mức 7,3% của năm 2021 và 4,2% của năm 2020 nhờ tín dụng phục hồi sau dịch Covid-19 và nền thấp của năm 2021. Tính riêng trong quý 2/2022, dư nợ cho vay khách hàng tăng 3,6% so với quý trước trong khi trái phiếu doanh nghiệp giảm -7,4%.

NHNN hiện vẫn đang điều hành dựa trên hạn mức tín dụng đã cấp từ đầu năm (14%) và trên thực tế, đa phần các ngân hàng đã sử dụng hết room được cấp, cho thấy bức tranh tăng trưởng tín dụng 6 tháng cuối năm có thể rất khác biệt với nửa đầu năm.

“Lợi thế tăng trưởng cuối năm sẽ thuộc về những ngân hàng được cấp thêm room tín dụng trong đợt tới”, chuyên gia phân tích FiinGroup nhận định.

Từ đầu năm NHNN không giao hết chỉ tiêu 14% tăng trưởng tín dụng mà chỉ giao khoảng 11,5% room.

Phần còn lại (khoảng 3,5%) sẽ ưu tiên tăng trưởng tín dụng cho những ngân hàng: có hệ số an toàn vốn cao; có tỷ lệ cho vay vào lĩnh vực bất động sản thấp; có tỷ trọng đầu tư TPDN thấp và hỗ trợ các hoạt động của NHNN trong việc xử lý các tổ chức tín dụng, giảm lãi vay cho khách hàng bị ảnh hưởng dịch COVID.

Lợi nhuận khó tăng vọt, định giá thấp song không phải cổ phiếu nào cũng hấp dẫn

Theo thống kê của FiinGroup, có 26/27 ngân hàng niêm yết đặt mục tiêu tăng trưởng lợi nhuận sau thuế 33% trong năm 2022, nhưng khả năng hoàn thành kế hoạch cả năm tương đối thấp nếu không có thêm hạn mức tín dụng.

Thực tế cho thấy tín dụng tăng mạnh trong nửa đầu năm (tăng 10,1% so với đầu năm), nhưng tỷ lệ hoàn thành kế hoạch lợi nhuận cả năm 2022 của ngành mới ở mức bình quân 51,5%.

Trong bối cảnh này, cho dù định giá P/B khối Ngân hàng hiện đang thấp hơn trung bình 5 năm (1,75x so với 2.0x), nhưng các chuyên gia phân tích FiinGroup cho rằng, cơ hội khó có thể đến với tất cả các cổ phiếu ngân hàng mà sẽ tập trung vào một số nhà băng có tiềm năng tăng trưởng trong nửa cuối năm.

Thứ nhất là các nhà băng có tỷ lệ LDR thấp, từ đó sẽ có điều kiện tăng tỷ trọng cho vay, biêu biểu là VCB, MBB, HDB, VIB.

Thứ hai là các ngân hàng vẫn còn hạn mức tín dụng để đẩy mạnh hoạt động cho vay trong những quý tới, đơn cử như TPB, TCB, VPB, MSB, ACB.

Thứ ba là các ngân hàng có chất lượng tài sản tốt (nợ xấu giảm) và có lợi thế về trích lập dự phòng (chi phí tín dụng giảm), ít chịu áp lực trích lập thời gian tới như: TPB, ACB, MSB, OCB.

Thứ năm là những ngân hàng có tỷ trọng cho vay ngắn hạn cao sẽ có lợi thế khi chuyển đổi sang cho vay dài hạn để tận dụng lãi suất cho vay cao hơn như: BID, VPB, HDB.

Lãi suất tăng, ngân hàng dịch chuyển sang tài sản sinh lãi dài hạn

Trong quý 2/2022, NIM của các ngân hàng thương mại tăng 13,9 điểm cơ bản lên 3,72% do các ngân hàng có xu hướng chuyển dịch tài sản sinh lãi ngắn hạn sang tài sản sinh lãi dài hạn có mức lãi suất cao hơn:

Tỷ trọng cho vay dài hạn của các ngân hàng tăng 68% so với quý trước trong khi trong khi tỷ trọng cho vay ngắn hạn và trung hạn lần lượt giảm 36,3% và 31,8% so với quý trước, cho thấy hoạt động cho vay tập trung nhiều hơn vào các kỳ hạn dài, đẩy lãi suất cho vay bình quân tăng 0,4%.

Trong quý II/2022, các ngân hàng cũng hạn chế đầu tư vào trái phiếu doanh nghiệp nhằm chuyển dịch hoạt động tín dụng sang cho vay nhiều hơn.

Số liệu của FiinGroup cho thấy, trong quý II/2022, khối lượng TPDN nắm giữ của các ngân hàng niêm yết giảm 4,1% so với quý trước trong khi cho vay khách hàng tăng 3,6%.

Ngoài ra tăng trưởng trái phiếu tổ chức tín dụng trong quý 2/2022 cũng chậm lại so với quý 1/2022 (tăng 5,13% so với mức tăng 8,76%), cũng là minh chứng cho các ngân hàng đang dịch chuyển tài sản ngắn hạn sang tài sản có kỳ hạn dài hơn.

NIM quý II/2022 tăng đáng kể tại một số ngân hàng lớn như BIDV, VietinBank, MB và giảm một số ngân hàng có tỷ trọng cho vay bất động sản cao như Techcombnak, LienVietPostBank hoặc tại hàng đang trong quá trình xử lý nợ VAMC như STB.

Lãi suất cho vay bình quân trong quý 2/2022 có xu hướng tăng trở lại ở hầu hết các ngân hàng như lớn như: Vietinbank, BIDV, MB, VPBank. Một trong những nguyên nhân là do các ngân hàng không còn giảm lãi suất để hỗ trợ khách hàng bị ảnh hưởng bởi dịch bệnh.